离岸信托设立地深度解析:开曼、BVI、泽西、香港,谁是最优解?

在财富代际传递与资产安全保障的实际操作领域,离岸信托已然成为高净值人群进行财富管理时不可或缺的关键工具。

特别是在当下跨境家庭数量不断攀升,且国际税务监管愈发严格的形势下,怎样为客户精准挑选适宜的离岸信托设立地,这直接关乎财富传承能否顺利达成预期效果,以及风险隔离机制能否稳定发挥作用。

从行业统计数据来看,在众多赴海外上市的中概股企业家中,接近一半的人倾向于借助离岸信托来规划自身财富。

今日,小楹将聚焦开曼、英属维尔京群岛(简称BVI)、泽西(Jersey)、香港这四个具有代表性的地区,深入剖析它们各自的信托制度特色,并结合实际情况给出不同场景下的应用指引。

离岸信托的核心价值

在展开比较之前,我们先明确离岸信托对高净值客户的意义。离岸信托最核心的功能包括:

-

财富传承:避免财富在代际传递中的分散,确保家族意志长期延续。市场实践表明,头部机构如上海信托的家族信托业务已累计成立近万单,业务规模接近800亿元,反映出强烈的市场需求。

-

资产保护:隔离个人债务或婚姻风险,降低家族企业与个人财富混同的风险。

-

税务规划:通过信托架构,合理利用属地税制,实现全球税务效率最大化。

-

隐私保护:避免家族财富结构过度曝光,降低潜在纠纷与外部干扰。

-

灵活安排:通过设定受益人条款、保护人机制等,实现财富的定制化管理。

在不同法域,信托制度的成熟度、法律保障及灵活度各不相同。接下来,我们从四个主要地区展开逐一分析。

主流离岸地区比较

开曼

开曼群岛是最受国际认可的离岸金融中心之一,开曼的信托制度起源于英美普通法体系,并在本地立法中不断完善。

开曼开创了STAR信托制度:允许信托既为个人受益人设立,也可为特定目的设立,甚至两者兼而有之,极大增强了信托的灵活性。

STAR信托挣脱了传统信托存续期限的束缚,能够实现无限期存续,这使其成为“王朝式信托”的理想之选,可完美契合跨世纪家族财富传承的需求。

开曼地区不要求公开信托登记,除法院强制要求披露外,信托安排享有高度保密性。同时,开曼设有专业金融法院,专门处理信托与基金相关案件,保障法律执行的专业高效。

除了制度优势,开曼的税收政策也极具吸引力。当下,开曼不征收企业所得税、个人所得税及一般财产税,也不设利息税、资本增值税、物业税和遗产税,仅对土地交易、印花、旅游者住宿及营业执照等方面征税。

另外,开曼没有外汇管制,黄金和外汇可在交易市场自由交易,银行存款额度无限制,资金调配十分灵活。

BVI

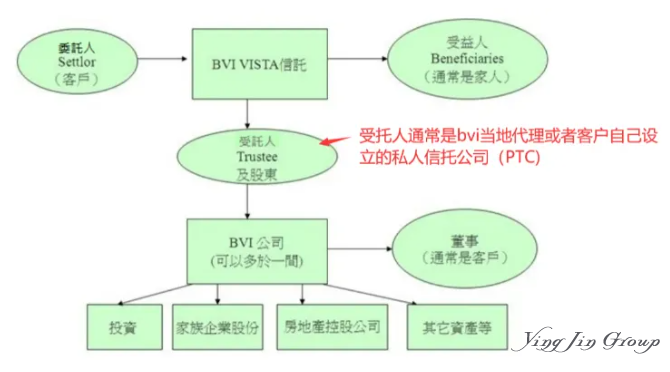

英属维尔京群岛(BVI)信托制度以 2003 年的 VISTA 信托最具特色,专门为解决企业股权信托化管理问题而设。

VISTA 信托允许受托人不干预企业日常经营,仅作为名义持股人存在,从而让企业创始人及董事会独立行使管理权。

信托契约中可设立“指示委员会”或“监护人”机制,实现治理安排与家族意志的平衡。

该地区持续保持着商业活力,2024年第一季度新注册公司超过6,100家,同比增长超过5%4,显示出其作为离岸中心的持续吸引力。

从合规角度讲,BVI是国际证监会组织(IOSCO),加勒比地区金融行动特别工作组(CFATF)和经济与合作发展组织(OECD)三个组织的成员,并且同时列于三个组织的白名单中,符合各组织的标准性要求。

同时,BVI的离岸金融服务体系性强,提供包括离岸信托、离岸公司在内的各项离岸业务,已有丰富判例与实践经验,制度稳定可靠。目前,BVI 是全球注册公司最多的离岸地之一,企业与信托结合应用场景广泛。

泽西

泽西(Jersey),作为海峡群岛中一颗璀璨的金融明珠,是该群岛当之无愧的重要金融枢纽。其构建的信托制度,凭借着严谨规范的架构以及坚实有力的司法保障而声名远扬。

泽西信托直接传承自英美信托制度体系,并且在此基础上,通过本地一系列细致且全面的立法工作不断加以完善,已然成为欧洲大陆信托法律领域最为成熟完备的法域之一。

泽西的法律法规清晰明确地保障着受益人的知情权与救济权,为家族成员的合法权益筑牢了坚实的制度防线。泽西当地的法院在处理信托纠纷方面积累了大量丰富且宝贵的经验,其作出的判例在国际信托法律界都具备极高的权威性和影响力,为众多信托相关事务提供了具有参考价值的范例。

当前,泽西岛在税收政策方面具有显著优势,这里不征收资本税以及遗产税,仅针对泽西岛的税务居民征收所得税。

倘若在泽西岛设立信托的委托人、受益人均不属于泽西岛税务居民,那么受益人从该泽西岛信托处所获得的信托利益(这其中既涵盖了信托利益本身,也包含来自泽西银行的存款利息)均可享受免税待遇。而且,这种税收豁免是自动生效的,无需受益人额外提交申请。

香港

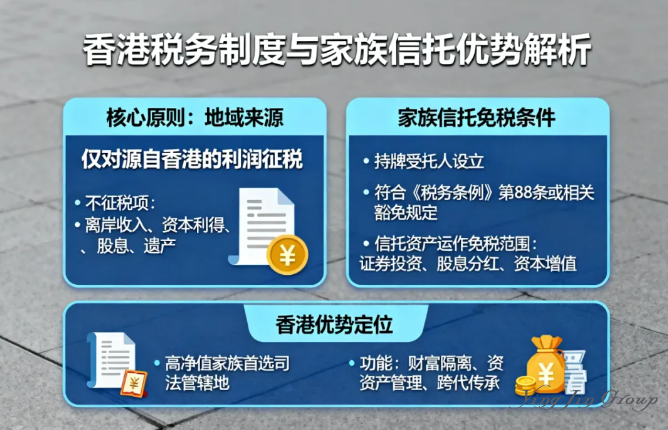

香港身处普通法体系覆盖区域,具备极为完备的信托制度架构以及高度开放、充满活力的金融环境,近年来,伴随着内地高净值家庭对于跨境财富管理需求的持续攀升,香港信托所散发出的吸引力正与日俱增。

在法律框架层面,香港于2013年对《信托法》进行了修订,明确允许设立无限期信托,这一举措极大地增强了信托的灵活性和适应性,为客户提供了更为多元的选择。

就金融生态而言,香港作为国际公认的金融中心,拥有丰富多样的金融资源和庞大的市场体系。信托业务在这里能够直接与全球范围内的投资渠道实现无缝对接,为客户进行多元化的资产配置提供了极大的便利,有助于客户分散风险、优化投资组合。

相较于传统的离岸地区,香港在合规管理、信息披露以及税务透明度等方面,更加严格地遵循CRS(共同申报准则)与OECD(经济合作与发展组织)的相关标准。这使得香港信托能够更好地满足客户在国际税务合规方面的需求,为客户提供更加安全、可靠、合规的财富管理服务。

香港的税收体系秉持地域来源征税原则作为核心准则,具体而言,仅针对源自香港本土的利润进行课税,而对于离岸所得、资本增值收益、股息分配以及遗产继承等方面均不征收税款。

离岸信托设立建议

在离岸信托的多元选择中,不同地区也因各自特色契合了不同客户的需求。接下来让我们看看不同离岸信托适用的人群情况:

开曼信托:适合拥有多元化财富安排需求的家族,例如既要保障后代利益,又要兼顾慈善或教育基金,或者希望建立长期或永久性信托的客户,以及需要国际投资平台,且对信托的稳定性和司法保障要求高的客户。

BVI信托:适合以企业股权为核心财富的企业家、不希望受托人干预公司经营,但又希望通过信托实现股权隔离与传承的客户、以及需要与 BVI 公司架构配合的家族,尤其是境外控股平台公司。

泽西信托:适合注重法律与司法保障的客户,尤其希望受益人拥有清晰权利,或者与欧洲或英国市场关系密切的家族,以及希望信托在全球司法环境中更具公信力的客户。

香港信托:适合来自中国内地的高净值家庭,尤其是首次设立信托的客户、关注合规与税务透明的企业家、以及希望在财富传承中兼顾国际投资与内地家族沟通便利的客户。

离岸信托的设立地选择,从来不是“哪个最好”的问题,而是“哪个最适合”的问题,开曼的灵活性、BVI 的股权传承优势、泽西的司法保障、香港的地缘与合规便利,分别对应不同的客户需求。

楹进集团专业办理离岸信托、家族办公室业务,我们深知需要深入理解客户的资产结构、家庭关系与代际规划目标,才能凭借专业与经验,为其量身定制出最优的信托架构。

只有将法律制度、税务环境与家族目标相结合,才能让离岸信托真正成为家族财富稳健传承的基石。

了解更多海外资产、家族办公室或身份规划相关资讯,

请扫码添加官方微信或拨打热线:400-106-8058