美国贷款买房的基本知识了解一下!

美国房贷的种类

美国贷款(Mortgage)通常有30年、20年、15年和10年固定利率,以及 7/1 ARM、5/1 ARM 等可调节利率。很多人选择30年固定利率贷款,因为利率不变让人觉得安心,另外30年分期月供低,同样的首付和收入可以负担更高的房价,因此房产经纪人经常推荐它。 很多新人并不知道 7/1 ARM 和 5/1 ARM 这些选项。

所谓 ARM,就是 Adjustable-Rate Mortgage(浮动贷款利率)。比如说 7/1 ARM,还款时间为30年,前7年利率不变,此后每年根据市场情况进行调整,但是限定了最大的变动幅度;5/1 ARM 则是前5年利率不变。

浮动贷款利率(ARM)和固定利率的贷款有什么区别呢?

ARM 前几年的利率通常要低不少。以2017年1月为例,根据 FreddieMac 的数据,30 Year Fixed 贷款利率是4.15+0.5,而5 Year ARM 贷款利率只要3.24+0.4,相差1.01点。

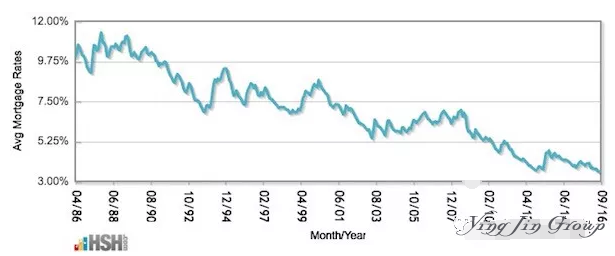

在固定利率期结束后,ARM 的利率会随市场变化而调整。根据 HSH 的数据,从1986年至今,美国房贷的利率总体来说在走低(如下图)。假设你2010年购买了 7/1 ARM贷款,2017年到期之后利率会降低,因为此时整个市场行情已经低了不少。反之,如果你2010年购买的是30 year fixed,不管市场怎么变化你的利率不变。当然,ARM 也有风险:如果市场行情在走高,固定利率期结束之后你的利率可能会增加(但是上升幅度一般在合同中有限制),而30 year fixed 就不会。

1986年来的30年固定利率走势

1986年来的30年固定利率走势

除以上两点之外,还有一个重要因素要考虑:准备持有多长时间、预计多少年后会出售。美国 NAHB (National Association of Home Builders) 的研究发现,美国人平均在一个 Single Family House 居住的时间为13年。另外,很多华人喜欢提前付完贷款,所以在选择贷款的时候,需要考虑到将来打算在这个房子住多长时间、多久付完贷款等因素。

如何拿到最低的房贷利率?信用分数越高利率越低

同样的市场行情,每个人拿到的利率不一样,其中最重要的区别之一就是信用分数,一般来说:

-

FHA 贷款要求的最低信用分数是580。

-

Fannie Mae 贷款要求的最低信用分数是620甚至660。

-

大部分传统房贷(conventional loans)要求最低660;低于这条线通常只能拿到次级贷款(2008年金融危机的罪魁祸首就是它),并且利率要高不少。

-

从历史行情来看,要想拿到最好的利率,信用分数至少要720以上。根据我2015年买房的经验(流程参见这里),房贷公司通常会使用最保守的 model,他们计算的结果比你免费查询的信用分数可能要低很多,因此如果你在 Discover 等信用卡帐号里看到 FICO 分数有750,千万不要沾沾自喜觉得足够了。

-

如果你的信用分数有760以上,通常来说就能拿到最好的利率了。当然,如果你的分数在800以上,也有个别房贷公司可能提供更加优惠的利率。

首付比例不能太低

-

20%或以上:通常能拿到最好的利率。请注意,很多房贷公司的利率有固定的线,比如20%、10%、5%等,如果你准备的首期付款只有19%,最好想办法再找点钱、凑够20%,利率可能就会低不少。另外,很多房贷公司要求公寓的首付不低于20%。

-

10%-20%:Single House 和 Townhouse 通常可以首付较低,然而这通常意味着利率越高。同上,如果你准备的首付只有9%,最好凑齐10%。

-

5%-10%:对于 Fannie Mae 房贷来说,首付最低为5%;巨额贷款(Jumbo Loans)首付不低于10%。

-

3.5%:这是 FHA 房贷要求的最低首付。低于3.5%很难申请到房贷。

贷款金额也会影响利率

FHFA(Federal Housing Finance Agency)每年发布 Conforming Loan 的上限,超过这一额度的房贷,Fannie Mae 和 Freddie Mac 不能购买。

很多房贷公司,尤其是规模比较小的那种,并不是从自己兜里掏钱给所有客人,而是转手打包卖给其他财团,而 Fannie Mae 和 Freddie Mac 就是最大的两个买家。如果这两家公司不能购买,最直接的后果就是可选择的贷款项目会少很多,另外利率会更高。

过去10年,FHFA 的贷款上限一直是$417,000(1 unit),2017年第一次上调,变成$424,100。这是什么意思呢?

-

总额在$424,100以下的房贷,是标准的 Conforming Loan,通常可以拿到最好的利率。

-

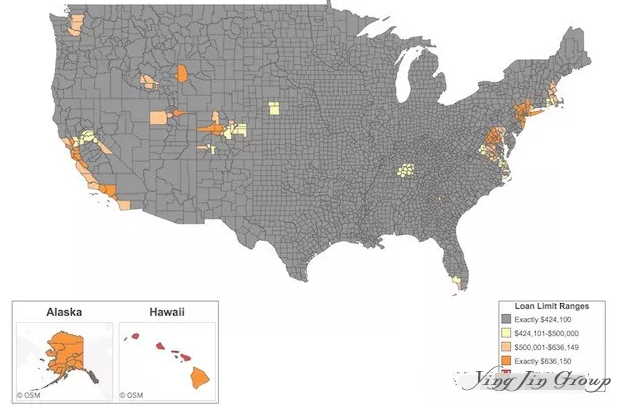

房价较高的 County,FHFA 的贷款上限也会高一些。下面的地图由FHFA发布,灰色部分为$424,100,黄色部分为$424,100-500,000;粉色部分为$500,001-636,149;橙色部分为$636,150;红色部分为$636,151及以上。以我所在的NOVA(北维吉尼亚州)为例,这是全美房价最高的区域之一,Fairfax, Loudon, Arlington 等郡的贷款上限均为$636,150,这被称为 Super Confirming Loan。

-

超过 Conforming Loan Limit 的房贷称为巨额贷款(Jumbo Loan),选择会少很多,利率会较高;以我所在的 NOVA 为例,总额超过 $636,150 的房贷即为 Jumbo Loans,如果你需要贷款的额度正好超过这条线,最好想办法把贷款总额到这条线内,可选择的贷款项目会更多、利率也会降低。

FHFA 2017 房贷额度指导线

FHFA 2017 房贷额度指导线

若想查找你所在区域的 Conforming Loan 上限,有两种方法:

-

打开联邦住房金融局官网的地图,把鼠标放到地图上,在左上角的搜索框里输入 zipcode 查找。

-

下载联邦金融局的表格,包含全美3000多个郡和城市的数据。

申请房贷的三种常见用途

如果按贷款目的来看,房贷可分为 Purchase(购买)、Refinance(重新贷款)和 Cashout(抵押贷款)。重新贷款(refinance)是很多人不知道的省钱方法。很多朋友贷了30年固定利率后,就再也没有考虑过贷款和利率事情了,然而利率市场像股票大盘一样随时变化,比如最近几年的利率就比较低,如果用贷款计算器(Mortgage Calculator)计算一下,或许每月能省几十甚至几百块。

用房子抵押贷款(Cashout)也是投资、上学的常见选择,比商业贷款利率更低、更简单:

-

假设一支基金的平均回报为9%,用房子抵押贷款出钱,利率为4%,再用钱投入买基金,则年收益为5%。

-

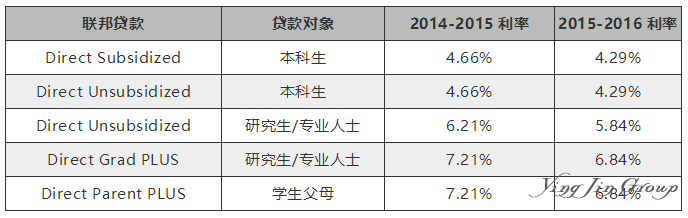

2017年美国学生联邦贷款利率在4.29%-6.84%之间,如果用房子抵押贷款,可能会省几个点的利率。

-

另外,小型商业贷款通常规定还款时间短(1-5年)、压力大、贷款又很繁琐,如果用房子抵押贷款作为自己生意的投资,贷款时间为30年,这样压力就会小一些。

美国学生联邦贷款利率行情表(来源:U.S. News)

美国学生联邦贷款利率行情表(来源:U.S. News)

贷款买房的几点提醒

-

不是所有人都能拿到一样的利率。除了市场行情外,个人信誉和房子贷款的金额都会影响利率。

-

贷款之前,至少两个月不要存过千的现金。即使是合法的钱,如果没有可以跟踪来源(Traceable)的书面文件(Paper Work),也是不可以的;不但不能使用,而且会影响贷款的批准。

-

银行只相信你的纳税申报表(Tax Return)。如果你 Tax Return 上显示的收入不够的话,你实际收入再多也是空口无凭。另外他们会看你的收入和支出的比例。

-

贷款过程中不要买任何大额贷款的东西。 有朋友房贷还在走流程,觉得房子有着落了,赶紧买一个车。本来房贷已经预批,忽然有重大支出,银行在正式审批的过程中就给拒绝了,因为风险增大了。

-

有些贷款公司有专门针对外国人的项目,还有些贷款不查收入、但是利率较高,适合报税少、贷款只是用于3-5年过渡的客户。即使个人信用较低、首付不够、Tax 较少、以及拿的是非移民签证,也可以向房贷公司咨询。一般,E/H/L 签证通常可以申请房贷,F/J/M/B等签证一般银行不接受。

注:本文的一些情况主要适用于美国居民,国内购房者仅供参考。

想了解更多《美国贷款买房的基本知识了解一下!》中的内容。

请添加楹进集团顾问微信咨询。⬇⬇⬇