2019年8月25日傍晚,德国南部罗森海姆,一位老人在一家餐厅用餐时突然昏倒。

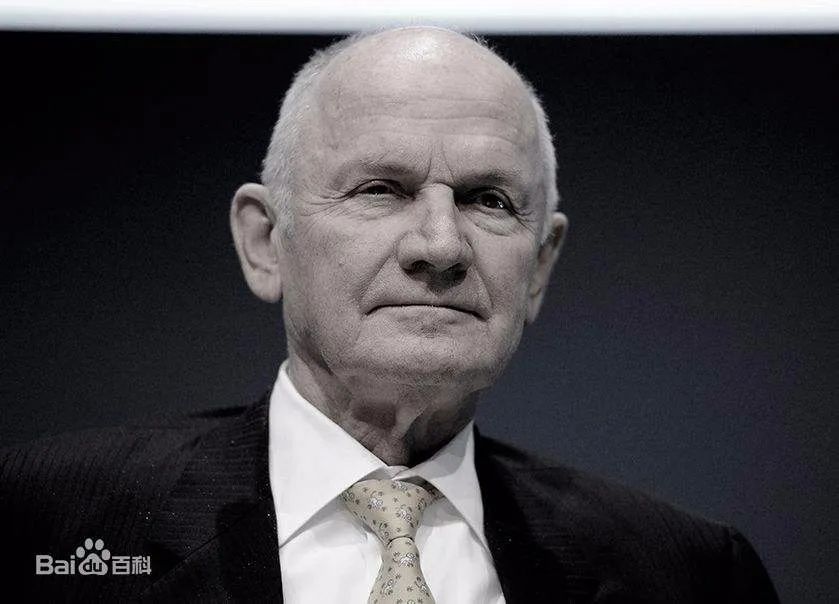

很快,这位老人撒手人寰的消息通过媒体散播到世界各地:“大众全球汽车帝国缔造者”费迪南德·皮耶希(Ferdinand Piech)离世,享年82岁。

作为大众汽车集团前董事长兼首席执行官,同时又是保时捷和皮耶希家族的重要成员之一,皮耶希生前无疑揽获巨额财富。

《财富》杂志曾预估,皮耶希名下的资产或高达11亿欧元(约合人民币87.4亿元)。

正如皮耶希最后一任妻子乌苏拉·皮耶希(Ursula Piech) 在声明中所言,皮耶希的离开“突然且意外”。他不仅留下了巨额财富,还留下4位遗孀和13个子女。

两份不同遗嘱

按照乌苏拉所言,皮耶希生前留有遗嘱,亲自安排了遗产分配,这也解释了皮耶希家族过去一年的“风平浪静”。然而,这平静的表象下实则暗流涌动。根据媒体报道,皮耶希的一个儿子发现其曾向乌苏拉赠送1600多万欧元,便委托律师调查遗产分配一事,由此开启皮耶希家族遗产争夺战。在之后的调查中,皮耶希子女发现更多疑点,父亲的名贵手表等收藏品不翼而飞,银行账单也出了问题。

- 其中一份内容详尽,但没有明确提到乌苏拉,落款时间为2003年8月8日;

- 另一份则将一半资产留给乌苏拉,一半资产平等分配给所有子女,落款时间为2015年4月24日。

对于乌苏拉而言,自然希望按照第二份遗嘱分配遗产,但这份遗嘱虽然有皮耶希本人的签字,却没有写地址,目前也没找到现场证人。依照皮耶希生前居住国奥地利的法律,这是一份无效遗嘱。这意味着,如果不能证明第二份遗嘱有效,根据奥地利的遗产继承法,乌苏拉只能获得皮耶希遗产的1/3,其余平均分配给13个子女。面对如此巨量的财富,几乎没人会选择退让。一年的平静过后,预料中的“厮杀”已经触发。富豪们的殿堂,从来不缺遗产争夺的戏码,家族成员轻则心生间隙,重则反目成仇。比如韩国三星集团千亿遗产争夺案、中国香港龚如心世纪遗产争夺案等,家族成员最终都“因财生恨”,反目成仇。在残酷的现实面前,对于那些身家动辄成百上千亿的超级富豪而言,想要顺利传承巨量财富,并保障家族成员间的和睦,不得不未雨绸缪,提早立一份遗嘱或许是他们的优先选项。在我国,有财富管理业内人士对记者表示,遗产纠纷是近年来的热点领域之一,但在国人的传统观念中,提前立遗嘱是个很避讳的话题。另有相关数据显示,中国有超过50%的遗嘱最后被法院判定无效。事实上,遗嘱作为法律框架内财富传承最基本的工具,凭借手续简便、成本较低的特点,在高净值人群中的接受度相对更 高一些。“立遗嘱本身是一件很严谨的事情,需要满足形式要件,另外还要防范各种可能影响遗嘱效力的情况,比如立遗嘱时的行为能力、是不是真实意思表示、处分的财产是不是存在权属纠纷等;另外一方面,社会生活也确实比较复杂,比如基于婚外情的赠与、非婚生子的继承等,对遗产范围和继承人范围都会造成很大影响。”日前,十三届全国人大常委会第十五次会议审议通过的《中华人民共和国民法典》(下称“《民法典》”)设立了遗产管理人制度,明确了遗产分割前的清偿顺序,以及债务、税款优于遗产分割和遗赠等。“尽管《民法典》已经设立了遗产管理人制度,但是与之相配套的遗产清点、追回、析产也很复杂,涉及各种法律关系,配套的诸如家族信托制度在国内还处于起步阶段,这些都会影响财富在代际之间的传承。”财富传承问题始终是富人不能忽视的。在财富传承中,遗嘱和保险是两个非常重要的工具。遗嘱是最常见的财富传承工具,但它虽然有诸多优势,也存在一定不足。在我国的司法案例中有60%的遗嘱是无效的,因为遗嘱的确立是非常专业的事情,遗嘱的有效,要证明当事人在立遗嘱时有独立的民事行为能力、神志清醒以及没有被胁迫,如果产生质疑的话需要做笔迹鉴定,很多纠纷案例,因无法鉴定笔迹造成遗嘱无效。其次遗嘱也有一些局限性,它不能够自带执行程序,只能作为财产分配的依据。另外,如果当事人有债务或者未来如果征收遗产税的话,那么即使立定了遗嘱,仍然要先偿还债务和缴纳相应的税款才能继承。保险在现金的传承方面就能够很好的弥补遗嘱的不足,根据《继承法》的规定,保险受益金不算遗产。第2、有效性可以得到保障,不会被推翻而造成继承人无法继承的情况。第3、它自带执行程序,只要相关受益人凭身份证件就可以领取受益金。第4、继承手续简便,效率极高,可以让继承人快速得到受益金,实现财富的无缝传承。第5、通过受益人的指定,可以合理避免被保险人的债务以及享受税收的福利,免征遗产税。虽然保险在财富传承中有诸多的优势,但它也会有一些局限性,它不能解决非现金资产的传承,比如房产、企业股权、古玩字画等等。同时保险在投保时也要看是否能顺利通过保险公司的核保。所以,虽然遗嘱和保险在资产传承是非常重要的两个工具,能够解决很多传承的问题,但也有各自的不足,在传承规划中需要科学的将这两个工具搭配使用,才能够安全、高效的进行财富的传承。很多家庭在亲人离世后,却打的头破血流是常有的事。所以,前提做好财产规划十分有必要。张爱玲就是一个例子,立下遗嘱,知己继承。

1992年,张爱玲在洛杉矶市立了一份遗嘱,内容有三:第一,我去世后,我将我拥有的所有一切都留给宋淇夫妇。第二,遗体立时焚化,不要举行殡仪馆仪式,骨灰撒在荒芜的地方,如在陆上就在广阔范围内分撒。1995年,一代才女张爱玲离开了人世,她留下的只有一份“任性”的遗嘱,遗嘱内丝毫未曾提及自己的亲人,她不惧世人谓之薄凉,只为这份真挚的友谊。还有一个问题是继承遗产要先交巨额遗产税,这个不是每个家庭都一时间能拿出这么一大笔钱的,如果拿不出,继承就成问题了。最重要的,保险可以提前规划遗产税。身故理赔金在法律上不属于遗产范畴,无需缴纳遗产税。缓解继承人压力、保全遗产。对于有产阶级来讲,遗产税是传承过程中避不开的话题。这里要强调的是,我国目前还没有遗产税,也没有要开征遗产税的迹象。未雨绸缪,我们这里主要参考世界上成熟遗产税国家的做法。很多国家的法律规定,在继承财富之前,必须先交遗产税。如果无力缴纳遗产税,遗产将被强制变现,纳税完毕后再留给继承人。

巧用保险避税的案例也不少,比如张国荣用保险规避4千万遗产税。

张国荣不仅是演艺界中的成功者,在财富传承方面更是拥有大智慧。生前购买保险,利用保额缴纳遗产税,帮助家人解决缴纳遗产税的烦恼,顺利实现财富的传承。张国荣生前积累了3亿港元资产,但按照香港的税法,张国荣的遗产受益人应为此财产上缴4千多万元的遗产税。好在张国荣生前考虑周全,先后累计购买了数张人寿保险,保单价值高达4千多万港元,数额刚好可以抵缴其遗产税,从而避免了拍卖其遗产来缴税。现在美国出现了很多废弃的庄园,就是因为没有很好的做好保险规划去规避遗产税,使继承人无力支付高昂的遗产税,而不能顺利的继承财产。买不买保险的结果是大相径庭的,最后的结果可能相差十几倍。没有拥有保险的家庭即使拥有再多的财富,其实财务依然非常脆弱。通过买保险,不仅可以给家庭一个保障,家人将来也不必因为遗产税的问题而变卖遗产,家族产业被完完整整地继承。因此,保险不仅能够为我们提供保障,还能保全我们的全部财产。除了遗嘱、保险,我们还可以运用家族办公室、信托等传承工具对家庭财产进行安排,合理规划财产,达到更好传承。不仅给后人有力的财富保障,也是对家人负责任的体现。免责申明:文章部分图片来源于百度等常用搜索引擎,所有转载的文章、图片、音频视频文件等资料知识产权归该权利人所有,但因技术能力有限无法查得知识产权来源而无法直接与版权人联系授权事宜,若转载图片可能存在引用不当或版权争议因素,请相关权利方及时通知我们,以便我方迅速删除相关图文内容,避免给双方造成不必要的损失。

如果您对《87亿巨额遗产,2份不同遗嘱!4妻13子“开战”?》中的内容有任何疑问。

可以添加楹进集团顾问微信咨询。⬇⬇⬇