EP身份者新加坡合法省税策略

新加坡补充退休计划(Supplementary Retirement Scheme, SRS)是新加坡政府推出的一项自愿性退休储蓄计划,旨在帮助居民(包括公民、永久居民和外籍纳税居民)通过税收优惠和灵活投资,进一步补充退休资金。和公积金(CPF)不一样,这个计划是自愿加入的。目的是鼓励大家多存一些钱,规划退休,同时还能享受税收优惠。

谁可以加入SRS?

新加坡公民、永久居民(PR)或者在新加坡工作的外国人

对于没有公积金的外国人来说,SRS是个不错的退休补充。因为他们也能参与此类计划。

01、新加坡SRS计划的作用

01供款抵税

SRS的最大吸引力在于其供款可直接抵扣个人所得税。不同身份的供款上限不同:

新加坡公民/永久居民(PR):每年最高15,300新元。

外籍纳税居民(如EP持有者):每年最高35,700新元,显著高于本地居民。

省税效果:假设边际税率为15%,外籍人士全额供款可节省税款约5,355新元(35,700×15%)

02投资收益免税

账户内的投资收益(如利息、股息、资本增值)在提取前完全免税,长期复利效应显著。

与普通投资账户相比,免税优势可提升实际回报率约20%-30%。

03提前阶段税务优化合规提取:满法定退休年龄(目前63岁)后,若选择分10年分期提取,每年仅50%的金额需计入应税收入。例如,每年提取4万新元,仅2万需纳税,可能适用更低税率(如起征点2万新元以下税率为2%)。

提前提取:虽需全额缴税并加收5%罚金,但特殊情况下(如重病、破产)可免罚金提取。

04灵活的投资选择资金可投资股票、基金、债券、保险、政府债券(如SSB、T-Bills)及房地产信托(REITs)等。

02、外籍人士专属优势

更高供款上限:外籍纳税居民(如EP持有者)的供款上限是本地居民的2.3倍(35,700 vs. 15,300新元),适合高收入外籍专业人士。

全球收入免税:新加坡不征收资本利得税和遗产税,外籍人士通过SRS投资可最大化税后收益。

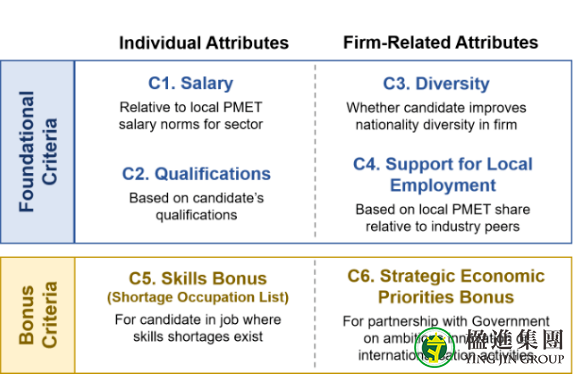

助力PR申请:长期参与SRS体现财务稳定性,可能间接提升永久居民申请成功率

如何加入SRS计划?

可在新加坡三家本地银行,星展银行、华侨银行和大华银行,开设SRS账户。每个人只能拥有一个SRS账户。必须在当年12月31日前,按照银行要求转款,才能在下一个结算年度获得SRS税收减免。

星展银行相关网站:https://www.dbs.com.sg/personal/investments/srs-and-cpf/supplementary-retirement-scheme

华侨银行相关网站:https://www.ocbc.com/personal-banking/investments/supplementary-retirement-scheme-account

大华银行相关网站:https://www.uob.com.sg/personal/invest/srs-account.page

03、SRS取款规则解析

1.正常取款(退休年龄后取款)

当您达到法定退休年龄后,可以开始从SRS账户中正常提取资金。取款规则如下:

仅50%的取款金额需要缴税:

假如您提取10,000新币,只有50%(即5,000新币)会被计入您的当年应税收入,按个人所得税税率缴税。

无额外罚款:

只需缴纳正常所得税,无需支付额外的5%罚款。

为什么只需缴纳50%的税?

这是政府鼓励长期储蓄和合理退休规划的政策之一。由于50%的取款免税,这会降低您的税务负担,特别是在退休后收入减少、处于较低税阶时。

2.提早取款(退休年龄前取款)

如果您在法定退休年龄之前提取SRS资金,会面临以下后果:

100%的取款金额需要缴税:

假如您提前取款10,000新币,整个金额都会被计入当年的应税收入,按个人所得税税率缴税,而不是50%。

额外支付5%的罚款:

除了缴税之外,您还需支付取款金额的5%作为提前取款的罚款。

案例说明:提前取款的成本假设您提前取款10,000新币:

缴税金额:如果您的个人所得税税率为10%,需要缴纳1,000新币的税(100%计入应税收入)。罚款金额:额外支付5%的罚款,即10,000新币 × 5% = 500新币。

总成本:因此,提前取款的总成本为1,500新币,相比正常取款成本更高。

想了解更多《EP身份者新加坡合法省税策略》中的内容。

请添加楹进集团顾问微信咨询。⬇⬇⬇