香港上市全攻略:不同企业类型量身定制方案

想赴港上市却不知从何入手?香港上市体系为不同类型企业量身定制方案!主板、GEM 满足常规需求,8A、18A 等特殊章节适配不同投票权、生物科技等企业,2024 年 18C 章还下调市值门槛。且流程清晰,准备、审核、发行阶段有序推进,上市后规则明确。这份指南助你轻松掌握香港上市关键要点!

01、通用标准

(一)香港主板市场

香港主板是大型成熟企业的主要上市市场,其财务要求有三,企业需满足其中一项:

1.财务要求

(1)盈利测试标准:

·3年累积盈利≥8000万港元

·上市时市值≥5亿港元

(2)市值/收益/现金流量测试标准:

·上市时市值≥20亿港元

·最近1年收益≥5亿港元

·前3年现金流入合计≥1亿港元

(3)市值/收益测试标准:

·上市时市值≥40亿港元

·最近1年收益≥5亿港元

2.其他要求

a. 营业连续性

·需具备至少3年营业记录

·管理层最近3年未发生重大变更

·股东拥有权和控股权最近1年不变

b. 公众持股量

·上市时公众持股比例不低于25%(若市值超100亿港元可降至15%)

·股东人数不少于300名

c. 公司治理

·独立董事至少3名,并占董事会成员至少三分之一

(二)香港GEM(创业板)

1.财务要求(常规)

·上市时市值≥1.5亿港元

·2年累计经营现金流≥3000万港元;

·无盈利要求

2.财务要求(研发驱动型)

·上市时市值≥2.5亿港元

·前2年收益总额≥1亿港元,期间按年增长

·前2年研发开支总额≥3000万港元,且每年占比≥15%

3.其他要求

·营业记录至少2年

·管理层近2年不变

·股东拥有权和控股权最近1年不变

·上市时公众持股市值≥4500万港元

·上市时公众持股比例≥25%,如市值高于100亿港元可减至15%,股东人数≥100名

·独立董事至少3名,并占董事会成员至少三分之一

(三)GEM转主板

1.简化转板机制:

·无需就转板聘请保荐人、申报会计师,无需按主板上市要求刊发上市文件

·仅需就转板上市取得所需的股东、董事会及/或监管机构批准

2.简化机制资格:

·符合主板上市的所有资格

·已刊发作为GEM发行人的3年财务业绩,期间拥有权和控制权不变、主管业务未发生根本性变

·符合每日成交金额测试、成交量加权平均市值测试、良好合规记录

02、特殊上市标准

除了常规通用上市标准,港交所还为特定的企业设置了特殊上市标准,分别为:8A(不同投票权架构)、18A(生物科技公司)、18B(特殊目的收购公司)、18C(特专科技公司)、19C(海外发行人第二上市)章上市制度。

(一)第8A章:不同投票权架构WVR)

1.市值要求(满足其一):

·上市时市值≥400亿港元

·或市值≥100亿港元,且最近1年收益≥10亿港元

2.受益人限制:

·不同投票权受益人必须为上市时的董事会成员

·合计经济权益占上市时已发行股本至少10%

(二)第18A章:生物科技公司

针对未盈利生物科技企业,港交所2018年推出了18A章,降低了财务门槛,但强化了研发与资质要求:

1.上市资格指引专注研发

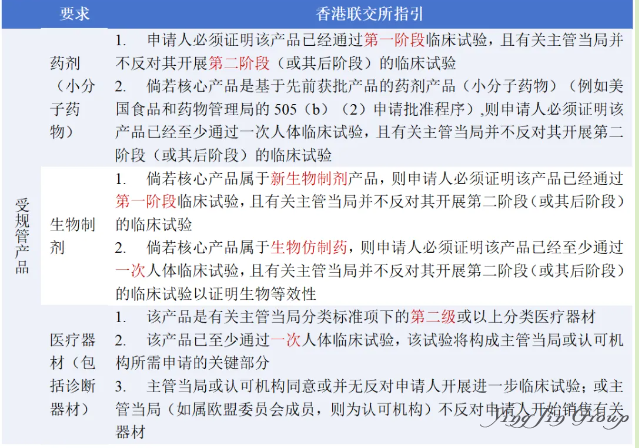

·上市前至少12个月一直从事核心产品的研发,且至少有一只核心产品已通过概念阶段。属于下列情况下,联交所会将相关产品视作已通过概念阶段:

·集资所得主要用于一般、行政及营运开支及研发开支,以将核心产品推出市场

·拥有与其核心产品有关的已注册专利、专利申请及/或知识产权

·上市日期前至少六个月已获至少一名资深投资者作相当数额投资,且至进行首次公开招股时仍未撤回投资

·若核心产品为外部许可技术或购自第三方,须展示至少完成一项由有关主管当局监管的人体临床试验/估尚未完成临床试验原因,进行了相当于完成一项人体临床试验的实质性的研发工作和过程

2.市值要求:

·上市时市值 ≥ 15亿港元

3.研发与产品:

·至少有一项核心产品已通过概念阶段(如1所示)

·上市前已从事核心产品研发至少12个月

·拥有与核心产品相关的专利或知识产权

4.资深投资:

·上市前至少6个月已获得来自资深独立投资者的投资

5.运营资金:

·足以覆盖上市后至少12个月所需开支的125%

(三)第18B章:特殊目的收购公司(SPAC)

1.募集资金:

首次发售募集资金总额 ≥ 10亿港元

2.投资者:

至少75名专业投资者,且其中至少包括20名机构投资者

3.并购时限:

须在上市后24个月内公布并购目标,并在36个月内完成并购

4.并购目标:

目标公司必须符合所有新上市规定,且估值不低于SPAC募集资金的80%

(四) 第18C章:特专科技公司

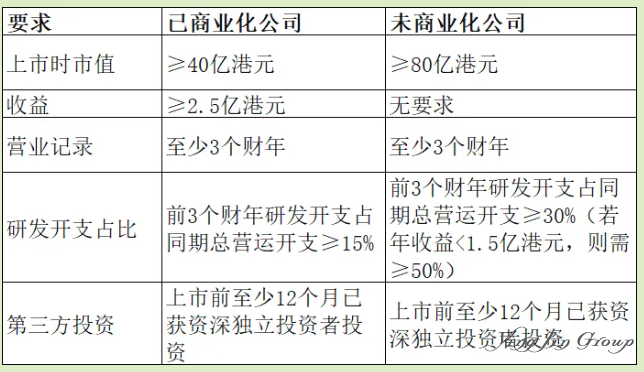

港交所于2023年推出第18C章,并于2024年进行了调整。其中,已商业化公司最低市值由60亿港元,减至40亿港元,未商业化公司由100亿港元,减至80亿港元。修订已于2024年9月1日生效,至2027年8月31日期间适用。

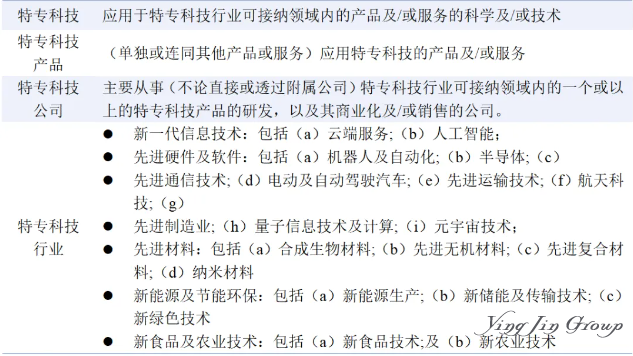

1.特专定义

适用于五大领域:新一代信息技术、先进硬件及软件、先进材料、新能源及节能环保、新食品及农业技术五大领域。

2.商业化的定义

港交所根据特专科技类公司的商业化程度对特专科技类公司进行了分类。若在经审计的最近一个会计年度,特专科技业务所产生的收益至少2.5亿港元,则定义为已商业化公司。反之则为未商业化公司。

3.核心要求对比:

在特专科技公司预期市值、收益等方面,《上市规则》第18C章作出了不同的要求:

4.未商业化公司附加条件:

·特专科技产品商业化的可信路径

·充足的运营资金

(五)第19C章:海外发行人第二上市

为吸引国际企业,2018年港交所推出19C章,允许符合条件的海外公司以第二上市形式登陆港股,主要上市地包括:纽交所、纳斯达克、伦交所等认可交易所。

1.业务记录:

·无不同投票权架构:上市满5年(市值超100亿港元可缩至2年)

·有不同投票权架构:上市满2年

2.预期市值:

·无不同投票权架构:上市时至少30亿港元;

·有不同投票权架构:上市时至少400亿港元,或上市时至少100亿港元加10亿港元收益

03、上市后核心规则

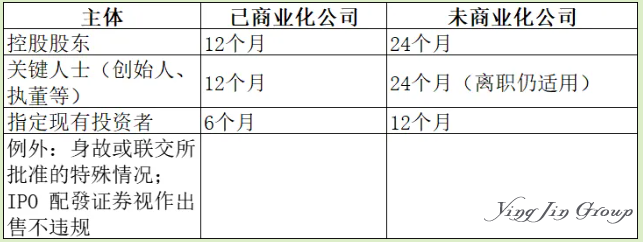

(一)禁售期

(二)披露

上市文件需披露禁售人士持股数;中期 / 年报需持续披露其持股(至报告前最后可行日)。

(三)未商业化公司特殊责任与身份转换

1.特殊责任

·中报 / 年报需披露研发进度、收益达标进展、盈利估计更新、研发开支,及 “未必达标” 警示;

·不符《上市规则》13.24 条(足够业务)可能被停牌 / 除牌,需 12 个月内整改;

·未经联交所批准,不得变更主营业务。

2.身份转换

·条件:近 1 年经审计收益≥2.5 亿港元,或符合《上市规则》第 8.05 条任一测试;

·流程:提交申请及财报,联交所确认后发公告;转换后特殊责任条款(18C.19-18C.21)失效,禁售期取 “已商业化禁售期届满日”与“公告后 30 天”较后日。

04、香港上市流程

(一)第一阶段:准备阶段(约3-6个月)

·委任中介:最关键一步,任命保荐人(总协调)、律师、会计师等。

·重组尽调:进行业务与法律重组,使其符合上市要求;完成财务与法律尽职调查。

·起草文件:撰写核心文件——招股章程(初稿)。

(二)第二阶段:监管审核(约2-4个月)

·递交A1申请:向联交所提交申请及招股书初稿。

·问答反馈:回应联交所的多轮审核问询,并更新招股书。

·聆讯批准:通过联交所上市委员会的聆讯,获得“原则性批准”。

(三)第三阶段:发行上市(约1-2个月)

·路演招股:进行全球路演,向投资者推介公司,同时进行公开发售。

·定价配售:根据市场需求最终确定发行价,并进行股份分配。

·挂牌交易:在确定的上市日,股票正式在联交所开始买卖。

了解更多海外资产、家族办公室或身份规划相关资讯,

请扫码添加官方微信或拨打热线:400-106-8058